贷款相关工具

其他工具

走进美国房地产(系列之五)-美国房地产抵押品种创新及抵押服务

一、房地产抵押品种创新

为了降低抵押风险,使房地产抵押适应经济形势的变化,同时满足购房者不同的贷款要求和投资者的投资愿望,目前美国房地产抵押市场上,抵押品种可以说是百花齐放,不断创新。如仅联邦国民抵押协会(Federal National Mortgage Association, 简称FHMA,俗称Fannie Mae)推出的抵押品种就有十几种。

虽然抵押品种繁多,但大概可以按如下内容分成几大类。按利率是否可变可分为:定息抵押和可调利率抵押;按抵押的年期可分为5年、10年、15年、20年、30年等;按还期方式可分为:平均摊还,递增还款、气球抵押;按提供抵押信用保险的机构分为,FHA抵押、VA抵押、常规抵押等。

(一)固定利率抵押(定息抵押,Fixed rate mortgage)

固定利率抵押是在整个抵押期内利率固定不变的抵押。这种抵押在经济稳定,预期利率变化不大的环境下比较常用,为了适应不同借款人的喜好,固定利率抵押设计了不同还款方式。固定利率抵押按还款方式不同可以分成四类:一是恒定摊还式抵押(CAM---the Constant Amortization Mortgage Loans),每期还款额按贷款本金总额除于还款期数,再加上每期剩余本金的利息计算。二是还款额恒定抵押(CPM---constant payment mortgage loans),在整个贷款期间,每期还款额相同。三是还款渐增式抵押(GPM---the graduated payment mortgage),在抵押贷款的头几年的还款额较低,以后每期还款额按事先商定的比例逐渐增加,设计这种抵押的目的是为了应付通胀对抵押利率的影响。四是气球式抵押(Balloon mortgage),在抵押到期之前每期一直维持较低的付款额,在最后一期全数还清余额,如每期只付利息,最后一期付完本金。

(二)可调利率抵押(Adjustable rate mortgage)

固定利率抵押由于利率和还款方式都固定不变,在经济不稳,特别是通货膨胀时期,放贷者因要支付储户较高的利息,可能会使其贷款收益为零甚至亏损,造成放贷者很大的损失。为了避免利率风险,房地产抵押越来越多的采用可调利率抵押。可调利率抵押就是根据经济条件的变化,相应调整利率(有时也包括付款方式)的抵押。可调利率抵押在放贷时设定一个起始利率(由于利率风险较小,起始利率一般比固定利率抵押低),然后每隔一定时间,按利率实际变动情况调整利率,利率的调整范围一般事先规定一个上限(floors)和下限(caps)。

常见的可调利率抵押有二种,一是按价格指数调整的抵押(PLAM---the price level adjusted mortgage),它根据价格指数的变化定期调整抵押利率;二是参与分享增值的抵押(SAM---shared appreciation mortgages),这种抵押在开始放贷时,规定一个利率,并评估抵押房地产的市值,整个贷款期间利率不变,但,每过一段时间,重新评估抵押房地产的市值,放贷者按比例分享部分房地产增值额,作为利息补偿。可调利率抵押也设计了不同的还款方式。

(三)逆向抵押贷款

住着大屋缺钱花是美国部分有自已住房的退休老人的真实写照。针对这部分人,美国创新了一种逆向抵押贷款(流行的广告词是:你为购房辛苦了一辈子,现在是房子为你服务的时候了)。其做法是,借款者以自己的房屋产权作抵押,向房地产金融机构贷款,金融机构定期(如每月或每年)向借款人发放贷款,这样借贷人债务越来越大,到期一次还清,或直至借款人死亡,抵押权人按合同约定处理抵押的房产,偿还贷款债务。

由于这种抵押是金融机构定期向借款者放款,借款人负债上升,而不象常规贷款那样,由借款人向金融机构还款,负债下降。因此资金流向与常规贷款是相反的,所以称为逆向抵押(Convertible mortgage)。

逆向抵押的主要优点是允许借款人把住房资产变成现金以满足特别需要,如老年住户对现金的需求,同时增强了一、二级抵押市场将住房资产转变成现金的能力。逆向抵押一般要求借款者年龄要62岁以上。

二、抵押一级市场和抵押二级市场

抵押一级市场是指银行等金融机构直接给购房者提供抵押贷款的市场;抵押二级市场是一级市场抵押权人或其他抵押权人把抵押权转让或再转让而获得资金的市场。

抵押二级市场的存在,是抵押证券化的基础,它使抵押证券发行者,能够通过二级市场获得大量的抵押权,并将抵押权集中包装成抵押权集合担保发行证券。

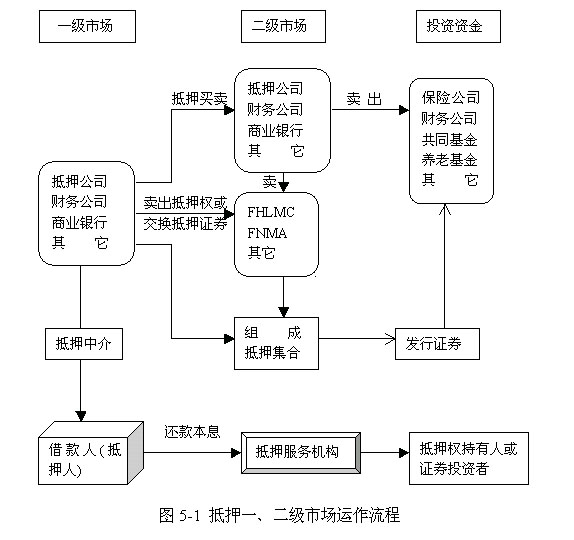

图5-1是抵押一、二级市场运作情况示意图。在抵押一级市场上,抵押权人主要是以抵押贷款作为投资对象的商业银行、抵押公司、财务公司等。为了避免商业银行等大金融机构直接面对千家万户的许多麻烦和办理抵押贷款时的许多繁琐手续,抵押一级市场上还活跃着许多以收取服务费或赚取利差为目的的抵押公司等中介机构。这些中介机构有的充当商业银行等主要贷款机构的代理人,收取抵押服务费和手续费,有的则自已发放贷款然后再卖给商业银行等机构。为了避免风险保证收益,抵押中介机构在组织抵押贷款之前,往往先找好抵押权的收购者,谈好转让条件,并锁定转让利率,然后再按买主的条件给购房者提供抵押贷款。

在抵押二级市场上,抵押权的买卖主要是在商业银行、财务公司、保险公司及抵押公司等金融机构之间或与抵押证券发行机构之间进行。买主的目的,有的是持有作为投资,有的是为了包装发行抵押证券。但抵押权的最终买家和最大买家是“联邦国民抵押协会”和“联邦住房贷款抵押公司”。为了便于抵押权的二级市场流动,联邦住房管理局、联邦国民抵押协会和联邦住房贷款抵押公司制定了一系列抵押贷款标准。

三、房地产抵押信用保险

房地产信用保险是指对借款贷款偿还能力的保险。抵押证券化的前提是抵押权有切实保障,抵押信用保险就是其最有效的保障措施之一。

(一)联邦住房管理局(FHA)保险的抵押

联邦住房管理局(Federal Housing Authority, FHA),是美国1934年大萧条时期,罗斯福总统为经济复苏推行新政的产物之一。其初衷是为了在三十年代的大箫条中稳定住房业,而长期策略是为了使美国中低收入的家庭买得起房。FHA为中低收家庭提供购房贷款信用保险,凡FHA保险的抵押贷款,由FHA承担因借款人无力偿还或房屋贬值造成损失的全部责任。因此对抵押权人来说,FHA保险的抵押贷款基本上是没有坏账风险的。

FHA制定了很详细的抵押贷款标准,只要满足这些标准的要求,购房者向FHA申请就能得到FHA的抵押保险。FHA承保的抵押贷款有最大贷款额限制,数额根据各个地区的生活水平和价格指数制定。1998年低消费地区独户型住宅最高贷款额为86317美元,高收入地区独户型住宅最高贷款额为170362美元,抵押成数高达9成,最长期限30年。

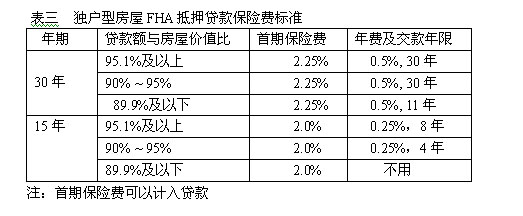

FHA收取保险金,保险金一般比私人保险机构的保险费高,理由是它担保的抵押信用标准较宽,因此承担的风险较大,保险费标准定期公布并在联邦政府登记(下表给出了单户型住宅的保险费标准)。由于FHA抵押保险额有严格限制,它所保险的贷款额度只够购买中低档的房屋,因此它所服务的对象主要是中低收入家庭。

注:首期保险费可以计入贷款

联邦住房管理局1934年成立至今,已为2400万个家庭提供了贷款保险,同时为许多住宅工程贷款提供了保险。

FHA利用收取的保险费建立保险基金。保险基金有三种,分别是共同抵押保险基金(Mutual Mortgage Insurance Fund)、一般保险基金(General Insurance Fund)和特别风险保险基金(Special Risk Insurance Fund),分别为不同种类的住房抵押贷款提供保险。当FHA担保的抵押贷款出现坏账时,FHA利用保险基金给予赔偿。在1965年之前,因FHA的保险金还不算丰厚,赔偿一般是只付3%现金,其余给予3年期的债券补偿,但自1965年之后,FHA的赔偿已全部支付现金。

(二)退伍军人管理局(VA)的抵押担保

符合条件的退伍军人购买住宅,可以得到退伍军人管理局(Veterans Administration, VA)提供的部分抵押担保。个人的服役情况不同,担保额也不一样,一般在抵押贷款总额的25%至50%之间,每个退伍军人能得到的抵押担保额在一张叫做《合理值证书》(Certificate of reasonable value)的证明上标明。VA的抵押担保无需付担保费。VA的抵押担保和FHA的抵押保险可以结合一起来用,如VA提供25%的贷款担保,再向FHA申请75%的抵押担保,那么,对中低收的退伍军人来说,他们可以得到100%的抵押贷款,无需付首期。

(三)常规抵押保险

常规保险是指私营保险公司提供的普通抵押信用保险。它与FHA保险的区别是,常规保险只对抵押贷款中超出抵押成数8成的部分贷款额提供担保,而且担保额和保险费与首期款的成数有关。联邦法律规定,住宅贷款如果贷款额超过9成,必须买抵押信用保险。实际操作中,凡贷款成数超出8成的,超出部分都要购买房地产抵押信用保险。法律规定,只要借款人的贷款余额降至房价的78%以下(并考虑房屋增值情况),贷款机构必须自动取消借款人的抵押贷款保险费。抵押保险的保险费一般计入贷款中,由抵押权人代为支付,保险费标准通常与个人信用情况、贷款额有关。

四、房地产抵押服务

房地产抵押二级市场和抵押证券化使原始抵押权人和真正的抵押权投资者分离,并导致了抵押贷款服务的专业化。目前美国出现了许多专门从事抵押贷款服务的专业化公司,这些公司为投资者提供抵押贷款服务,收取服务费,如抵押银行公司就是经营抵押贷款服务的公司之一。投资者在放贷后,或者在二级贷款市场上购买抵押权后,可以自己管理抵押,也可以将抵押服务转给专门的服务公司。

抵押服务公司的出现促进了房地产抵押的专业化经营,同时也吸引了更多人投资房地产抵押。抵押服务一般包括如下项目:

- 代收借款人的还款本息,当借款人未按时还款时,给借款人发推款通知;

- 将购房者每月所付的本息,在扣除保险费、服务费和其它开支后,转付给抵押权人或抵押证券持有人;

- 管理抵押贷款资金平衡帐目;

- 监督抵押贷款的安全,保证其不受到不正常的损失和贬值;

- 当借款人转让房屋时,要确保投资人利益不受损失,并更新借款人的资料,保证抵押文件的现势性;

- 在借款人出现过失或违法行为时,要采取措施保护抵押权人的利益,必要时申请处置房地产。

抵押服务也有二级市场,服务权可以再转让,抵押服务公司可以将自己正在服务的抵押转给他人服务。服务权转让一般要经抵押权人同意,如果抵押已经证券化,则服务权转让必须经发行证券的机构同意。

一般情况下,抵押服务公司变更,原服务公司会至少提前一个月通知借款人,请借款人将还款本息付给新的服务公司。

发布: 12/31/1998 作者: 半知半解 来源: 深圳房地产信息网