贷款相关工具

其他工具

新税法,哪些企业主收入的20%可免税?

川普税改特刊“新税法”详解系列三

新税法鼓励创业,企业主比雇员更省税

川普税改对中小企业主提供了税收优惠。(Fotolia)

新税法鼓励创业,企业主比雇员更省税

川普税改对中小企业主提供了税收优惠。(Fotolia)

川普税改对中小企业主提供了税收优惠。Pass-through公司企业主比打工族享受更多税收减免。哪些企业主可以享受20%净收入扣除,哪些企业主不能享受?本文是这一主题的上篇,根据对加州注册会计师,知名国际税法专家何美惠的电视访谈整理成文,并由何美惠增订内容。

2017年的减税&就业法案,增加了新税法第199A条扣除,也就是“合格商业收入扣除”(Qualified Business Income deduction, QBID)。扣除额是合格商业收入(QBI)的20%。对于小企业主来说,这是一个重要的减税政策,但要得到这20%的减税,需要爬过很多门槛。也就是要合于很多规则和限制。

2017年的减税&就业法案,增加了新税法第199A条扣除,也就是“合格商业收入扣除”(Qualified Business Income deduction, QBID)。扣除额是合格商业收入(QBI)的20%。对于小企业主来说,这是一个重要的减税政策,但要得到这20%的减税,需要爬过很多门槛。也就是要合于很多规则和限制。

图1:符合新税法第199A条的企业类型,可扣除20%净收入。(加州注册会计师何美惠提供)

199A条规定“合格商业收入扣除”是从调整后总收入(Adjusted Gross Income)中扣除的,以达到应纳税所得额。199A条规定繁琐,本文只能简单说明。在说明减税办法之前,先把几个特别名词说明。

美国新税法199A条的定义

199A条规定,只有直通实体(Pass through Entities)和结构(Structures)的活跃贸易或商业和租赁收入,才算是QBI,才能享有“QBI扣除”。Pass-through Entity本身不缴税,税赋转由企业主、企业合伙人,或是公司股东个人缴纳。所谓的直通实体和结构基本上几乎包括所有非C-Corporation的企业。列举如下:

◆独资(Sole Proprietorship,无实体,用附表C报税)

◆房地产投资者(Real Estate Investors,无实体,用附表E报税)

◆忽略的实体(单个成员LLC,用附表C或E报税)

◆多成员LLC和合伙企业(用1065表报税,K-1的box 1是活跃业务,2, and 3是出租收入)

◆作为S公司纳税的任何实体(用1120S表报税,K-1的box 1, 2, and 3)

◆信托和遗产(用1041表报税,收入在K-1的box 1, 2, and 3)

◆房地产投资信托基金和合格合作社(用1065表报税,K-1的box 1是活跃业务,2, and 3是出租收入)

合格商业收入(QBI)包括从一个Pass-Through的实体运作,从活跃的贸易或商业和租赁收入中获利,包括以下类型:

◆来自活跃行业或企业的净收益就是Schedule C和合伙企业或S公司K-1的Box 1的收入。

◆租赁收入就是Schedule E所示的净租金,或版税收入和合伙企业或S公司K-1 的Boxes 2 and 3所报的收入。

◆不是资本收益,而是Sec. 1231的收益,指企业出售使用的业务资产时,可能发生的收益。

◆合格的商业收入还包括投资信托基金股息、合资格股息和合格的公开交易的纳税人的合伙收入。

199A条对“特定服务业”(Specified Service Trade or Business)设了比较严格的限制。特定服务业定义为:

◆传统的服务业,如医生、律师、会计师、精算师和顾问。

◆在舞台上表演或在工作室演出的演出者。

◆有偿的运动员。

◆任何在金融服务或经纪行业工作的人。

◆其主要资产为其拥有者的名誉或技能的任何行业。

◆有趣的是,从传统的服务业中除去了工程师和建筑师。但根据他(她)的名誉或技能经营业务的工程师,算不算是特定的服务业?这点须待国税局解释。

特定服务业问题只会在您的应纳税收入(Taxable Income)超过门槛时出现。

什么是新税法的应纳税收入(Taxable Income, TI)?

199A条的QBI扣减的第一个门槛(Threshold)是应纳税收入(Taxable Income, TI)。纳税人所有来源的收入(不只是业务收入),扣除免税(Exclusion)和调整项目(Adjustment To Income),以及列举扣除额(Itemized Deductions),才算出应纳税收入。如果看2017年的1040表,那就在第2页第34行。

新税法应纳税收入的门槛

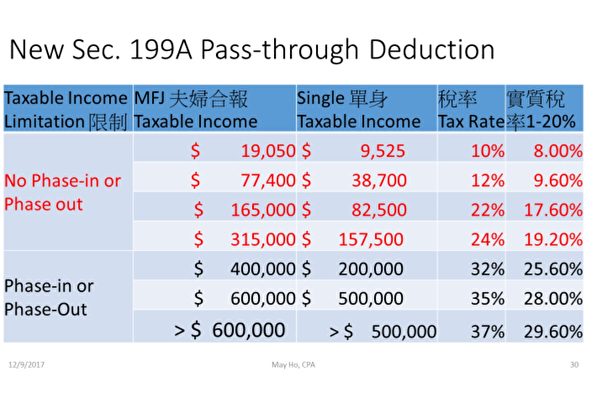

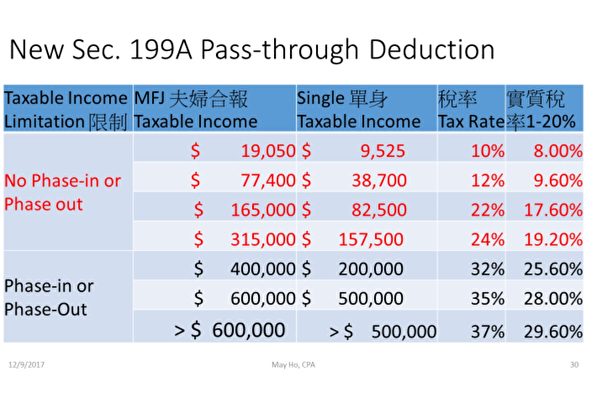

应纳税收入门槛有高、低阶。低阶是$157,500(单身)/$315,000(合报)。这个门槛的金额就是24%的边际税率。(见图2,红色部分收入低于门槛,黑色部分收入高于门槛)。高阶门槛是$207,500(单身)/$415,000(合报)。收入介于高低阶中间的纳税人,扣减额成比例渐失(phase-out)。

图2:新税法第199A条扣除图表。(加州注册会计师何美惠提供)

如何计算新税法199A条的减税扣除?

-收入低于低阶门槛

199A条Pass-Through的合格营业收入扣除是20%的净合格营业收入,省税额是很大的。应纳税收入低于门槛的纳税人的Pass-Through合格营业收入,不管是否为特定服务业,都可以享受20%的扣除。

如果夫妻的应纳税收入低于门槛的31.5万美元,而您的生意赚20万美元,可扣除额4万美元,乘以你的边际税率24%,等于在你的口袋里多放了9,600美元。

这个扣除只有Pass-Through企业可以用,员工是不能用的。比如,同样作为会计师,如果我到苹果公司打工上班,领到薪水不能抵20%的扣除额。而如果自己开业,我和我先生的应纳税所得(Taxable Income)少于31.5万元,我的会计师楼的净收入,就可以拿到20%免税额。

新税法又把员工可以减税的优惠,如搬家费、餐费、出差费等多数去除。当老板的好处,明显比打工多。

-收入高于高阶门槛

如果您的应课税收入超过低阶门槛,那么扣减额就会打折扣。折扣比例就要看您是不是从事特定服务业。如果是特定服务业,您的扣减额会渐失(phase-out)。应课税收入高于高阶门槛($207,500/415,000按通膨调整)时,扣减额就没了。

如果您从事其他行业,应课税收入高于高阶门槛时,则还有机会通过第二个薪资和资产的门槛来减税。见图3和一例说明计算的方法。

图3:试算新税法199A条的减税扣除。(加州注册会计师何美惠提供)

川普税改有哪些公司或行业能减税?(Shutterstock)

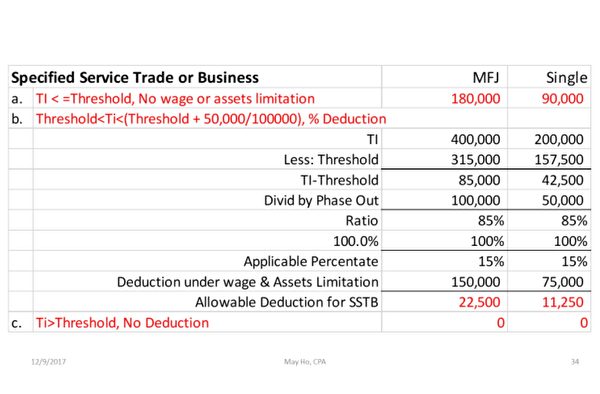

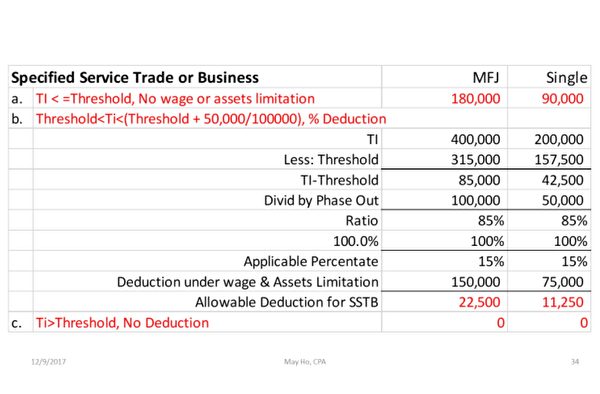

新税法规定,特定服务业应税收入的扣抵条件

如果您是从事特定服务业,应课税收入越过低阶门槛部分,扣除额会渐失(Phase-out);过了高阶门槛,即应课税收入超过$207,500/415,000(按通膨调整),扣除额就完全消失了。

例如,您的会计师事务所生意净收入50万美元,您们夫妇的应课税收入40万,比$31.5万的门槛多出8.5万。而41.5万和31.5万美元之间的差额是$10万。消失(Phase-out)的比例是85%。您的扣抵比例只剩下20%*(1-85%)=3%,也就是您的扣抵额是50万美元的3%,等于是1万3,100元。您的边际税率是32%,您只可以省税$4,192。如果你们的应课税收入超过高阶门槛的41.5万美元,那么您就不能享受扣抵了。

新税法规定,其他合格行业应税收入的扣抵条件

如果您从事其他合格行业,应课税收入越过低阶门槛部分,那么就要通过另一道门槛–薪资或资产的限制。

例如,您先生的建筑师事务所生意净收入50万美元,W-2薪水是15万美元。您先生的事务所办公大楼是200万美元买的。您们夫妇的应课税收入40万美元。

1.首先计算薪资和资产限制:用以下两种方法之一去计算扣减额后取其高。

(1)50%的薪资,$15万*50%=7.5万。

(2)25%薪资加上2.5%的资产未经调整的成本,一般是未计算折旧的资产买价:15万*25%+200万*2.5%=8.75万。

(3)以上两者取其高为8.75万。

2.因为你们的应课税收入40万美元,介于高、低阶门槛之间,扣除额会渐入(Phase-In)。Phase-in计算方法如下:

(1)净生意收入50万的20%是10万元。上面薪资和资产限制8.75万元,10万元减8.75万元是1.25万元。

(2)应课税收入40万,门槛31.5万,超额8.5万,渐入的比例是85%。

(3) 1.25万元的85%是1.06万元。

(4)10万元减1.06万元是8.94万元。

(5) 8.94万元就是建筑师可以扣抵的金额。乘以边际税率32%,建筑师可以省2.86万元。

如果比较上例建筑师和会计师可以省的税。建筑师是会计师的6.8倍。除了特定服务业之外,其他行业和建筑师算法一样。以上的说明综合于下表。

表:美国新税法,抵税计算方式。(何美惠提供)

从以上计算可以看出,“应纳税收入”这门槛是一个非常关键的数字。而这个数字是所有来源收入相加,扣除调整(Adjustment)额,再扣除可抵税支出得出。所以这个数字几乎关系到纳税人所有的经济活动。玩这个数字的机会也相对多。因为不小心而欠大税的机会也多。

举例来说,如果应课税收入低于门槛,那么企业净收入的20%可以完全抵税。如果高于门槛一美元($157,501/$315,001),那么就要开始决定您从事的行业是不是特定的服务业,您的减税额会逐渐消失,到最后一毛钱的税都不能减。如果不是特定的服务业,那么开始有W-2薪资的限制。

新税法实施后,员工倾向于转为承包商,拿1099表以节税

把应课税收入压到门槛之下,是最直接的减税方法。如果实在压不下应课税收入,那么就要在W-2工资上下功夫。W-2工资不仅包括所有员工W-2的工资, 还包括付给雇主的薪水。

以前大家拼命将员工转为承包商(Independent Contractor),发1099表给服务提供者,以避开薪资税和员工福利。现在把承包商转换为W-2员工可能反而有利。因为W-2薪水越高,抵税的比例愈大。

反之,现在员工会想要转为承包商,因为不只相关支出可以抵税,还可以享受20%的自雇收入扣除。老板和员工不同调了。W-2和1099表将有一番战争?

税法上, W2表 和1099表的区别是什么?

其实在税法上,W2表和1099表是不能随便给的,要根据工作的性质来分辨。比如,我需要指导我的助理怎样工作,那么我就必须给助理W2。如果您找我处理会计事务,您不能指定我如何帮你做帐和报税。是您要尊重我的专业,不是我听你的,这才是独立承包商(Independent Contractor),您要发给我1099表。因此,不是每个人都可以拿1099表。

还有,自雇者(Self-Employed)不能发给自己薪水,若不请员工,也无商用资产,而收入高于门槛,那么就不能享受扣减。反之,S Corporation规定要发执业股东合理薪水。如此股东就可以享受50%薪资或20%净收入孰低的扣抵。因此,服务业选择企业型态,小型公司(S Corporation)可能会比独资(Sole Proprietorship)划算。

而且,S Corporation股东只要付给自己合理薪水,盈余就可以免缴15.3%的自雇主税(Self-Employment Tax)。如何在20%合格收入扣除和15.3%自雇主税中做抉择,以达到最大的减税目标,也是S Corporation股东需要仔细规划的。

美国新税法实施后,可能有很多人想创业,开办公司如何合理避税?新税法环境下,美国创业如何选择企业型态最有利?华人房屋业主,是否有必要成立自己的LLC或者独资公司,享受税收优惠?新税法有繁复严格的反避税条款,节税规划要非常谨慎。

发布: 2018-02-12 作者: 章德维 来源: 大纪元